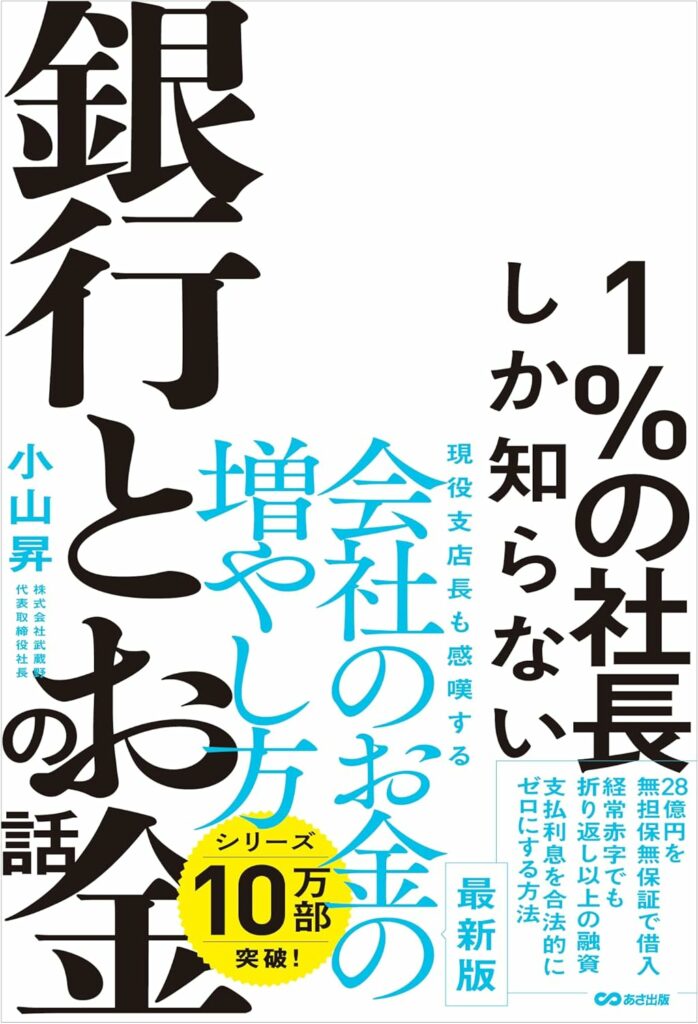

世の中には、多くのコンサルティング会社がありますが、実業を持っている会社はほとんどありません。著者の小山社長は自社の事業を成長させながら、コンサルティングをしています。そのため実践に裏打ちされた銀行との付き合い方は相当ためになります。とくに無借金経営ではなく「実質無借金経営」を目指すことは再認識できました。

- 利息を払って借入れをして、現預金を増やしておく。そうすれば、非常事態にも対処できます。

- しかし、「無借金であれば会社は倒産しない」と考えているとしたら、キャッシュフロー(お金の流れ)に対する認識が甘すぎます。

- 無借金経営ではなく「実質無借金経営」

- 売上減にもかかわらず、人員削減や減給をしなかったのは、 「売上ゼロの状態が仮に1年6ヵ月続いても、今と同額の給料を1年間以上払い続けられる」 だけの現預金を持っていたからです。

- わが社がオンライン化を進めることができたのも、雇用を守ることができたのも、新規事業に踏み込むことができたのも、 「現預金を持っていたから」

- 不測の事態に陥っても、「雇用を守る」「会社を守る」「お客様を守る」のが社長の責務です。そのためには、金融機関からお金を借りて、 「額をたくさん持っていること」 「たくさんのお金を借りること」 が大切です。

- 現預金の動きを把握していなかったり、税金に関する認識が不足していたりすると、資金ショートが起こります。

- 経営は現金に始まり、現金に終わる。

- 不測の事態に直面したとき、「利息が損だから」といって「ギリギリの資金しか持っていない社長」と、「利息は高くても資金に余裕のある社長」では、どちらが対応できるでしょうか。

- 金融機関は「預金者のお金を保全する考え方」に立っているため、「返してくれるかわからない会社にお金を貸さない」 のは、当然の行動原理です。

- 業績が良いときにこそ借入れをしておく

- 傘が借りられないのも、傘を取り上げられるのも、資金繰りを悪化させた社長の責任です。金融機関のせいではなく、 社長が無知だから です。

- 私の経験上、融資に積極的な「攻めタイプ」の支店長が2期(2人)続くと、3期目は、融資に消極的な「守りタイプ」の支店長に変わる気がします。

- 金融機関にとって、「お金を貸す」だけでなく「お金を貸さない」ことも親切です。

- もっとも多く点数が割り当てられているのが、「返済能力」です。つまり、「儲かっているか」よりも、「現預金を持っているか」を重視 しています。

- 貸付金がある場合は、社長が金融機関からお金を借りて返済するのが正解です。その際、担保となる個人資産がない場合は、 会社が保証となる役員議事録をつけて借ります。

- 武蔵野は、「①経営計画書」「②経営計画発表会」「③銀行訪問」の「3点セット」を提供して、情報開示 に努めています

- 実質的な融資の決定権は支店長にある 支店長を応援するのも社長の仕事

- 取引する金融機関を1行に絞ってはいけません。 中小企業は、 「都市銀行1、地方銀行2、信用金庫1、政府系金融機関1」 の割合で取引するのが基本だと私は考えています。

- 土地の担保価値は金融機関によって変わります。もっとも担保評価額が低いのは都銀です。土地に1億円の担保価値があったなら、平均すると、 ・都銀…7000万円(0・7倍) ・地銀…1億5000万円(1・5倍) ・第2地銀/信金…2億円(2倍) まで貸してくれます。 担保価値から考えても、中小企業が都銀を軸足に置くのは得策でありません。

- メインバンクからの借入れは、「全体の 55%以内」に留めたほうが安全です(私の経験上、適正は 35%)。

- 抵当権が外せないのは、社長が無知だから

- ただし例外的に、 「個人保証をつけたほうがいい」 と指導をするケースがあります。たとえば、 社会福祉法人が借入れをする場合 です。理事長職の解職リスクを回避する方法のひとつが、 「借入れ時の個人保証」 です。

- 現理事長が個人保証をしておけば、次も理事長に選任される確率が高くなるわけです。

- 売上5億円以下の会社は「金利が高い」と文句を言ってはいけない

- 長期で借りて、繰り上げない。返したら、また借りる 資金の余裕があっても、繰り上げ返済はしない

- 自己資本比率は低くてもいいので、流動比率を高くしたほうが安全

- 借入金を返済すれば、自己資本比率は高くなります。しかし、現預金が減るので体質が弱くなります。

- どうすれば自社の財務体質をスリムにできるのでしょうか。その答えは、 「バランスシート(B/S 貸借対照表)の勘定科目を意図的に変える」 ことです。具体的には、 「現金化しやすい資産を多く持つようにする」 「資金調達しにくいところからお金を集める」 ことです。

- 自社ビルは持たず、賃貸物件を借りる 武蔵野は、できるだけ固定資産を持たないようにしています。固定資産の一部を資金化して現預金を増加させる方針です。

- すでに土地や自社ビルを持っているのであれば、 「社長が個人会社をつくって、その会社に売却。社長の個人会社に賃料を払って借りる」 のが最善策です。

- 金融機関は、数字で話せる社長を評価する 赤字の社長の多くは、確固たる数値目標がない

認知症専門医として毎月1,000人の患者さんを外来診療する長谷川嘉哉。長年の経験と知識、最新の研究結果を元にした「認知症予防」のレポートPDFを無料で差し上げています。

認知症専門医として毎月1,000人の患者さんを外来診療する長谷川嘉哉。長年の経験と知識、最新の研究結果を元にした「認知症予防」のレポートPDFを無料で差し上げています。